事業承継の際の相続税・贈与税の納税猶予及び免除制度

事業を継続するにあたり納税資金の負担が重く、事業承継ができない不安のある方や、自社株式の価値が上がったことにより納税額が高く負担となっている企業があります。また、納税猶予制度や免除制度を利用したいが手続きが良く分からない方がいます。一定の手続きを経ることで事業承継の際の相続税や贈与税の納税が猶予および免除されることを考えると知っておいて損はないはずです。

自社株式の相続税・贈与税の納税が猶予及び免除されます。

円滑な事業承継を支援するために、相続税や贈与税について税制の特例があります。

相続税

現経営者の相続又は遺贈により、後継者が取得した自社株式の80%部分の相続税の納税が猶予及び免除されます。

贈与税

現経営者からの贈与により、後継者が取得した自社株式に対応する贈与税の納税が猶予及び免除されます。

納税猶予を受けるための主な要件

納税猶予を受けるためには、以下の要件等を満たすことが必要です。

-

- 会社の主な要件

①中小企業であること。

②上場会社、風俗営業会社でないこと。

③従業員が1人以上であること。

④資産保有型会社等に該当しないこと。 - 先代経営者の主な要件

①会社の代表者であったこと。

②相続開始の直前又は贈与の直前において、現経営者と現経営者の親族などでそう議決権数の過半数を保有しており、かつ、これらの者の中で筆頭株主であったこと。

③贈与税の場合、贈与時に代表者を退任していること(有給役員として残ることは可) - 後継者の主な要件

①相続開始時又は贈与時において、後継者と後継者の親族などでそう議決権数の過半数を保有し、かつこれらの者の中で筆頭株主であること。

②相続税の場合、相続開始の直前において役員であり、相続開始から5カ月後に代表者であること。

- 会社の主な要件

③贈与税の場合、贈与時に20歳以上、贈与の直前において3年以上役員であり、かつ、代表者であること。

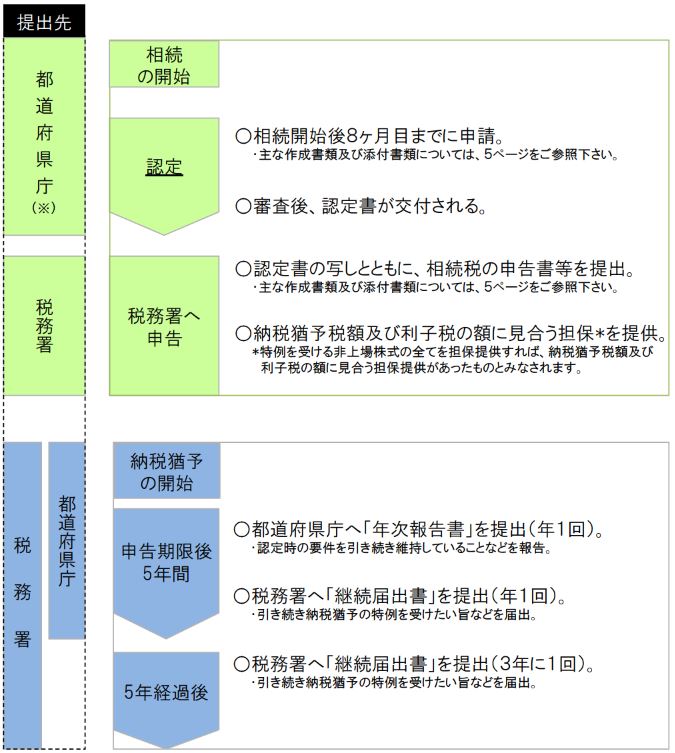

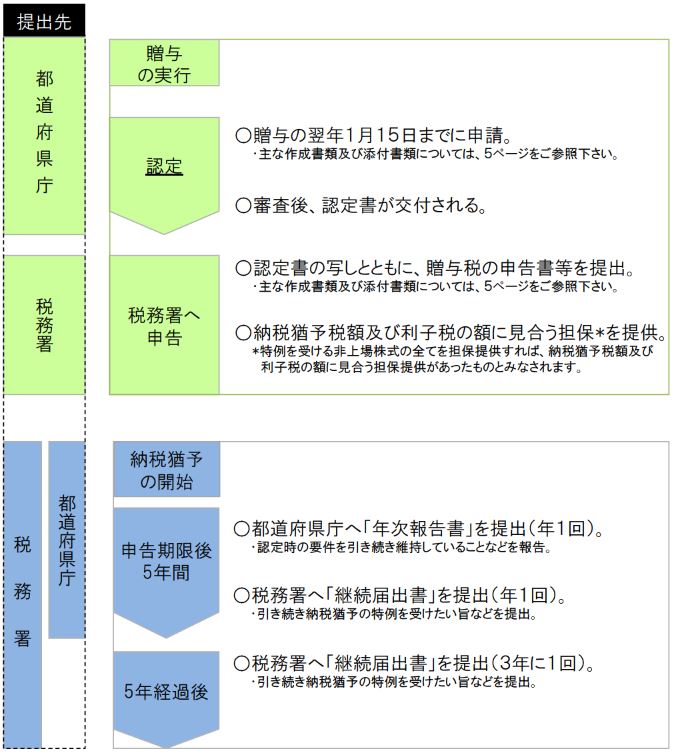

納税猶予を受けるための手続き

納税猶予を受けるためには、「都道府県知事の認定」「税務署への申告」の手続きが必要となります。

- 相続税の納税猶予についての手続

- 贈与税の納税猶予についての手続

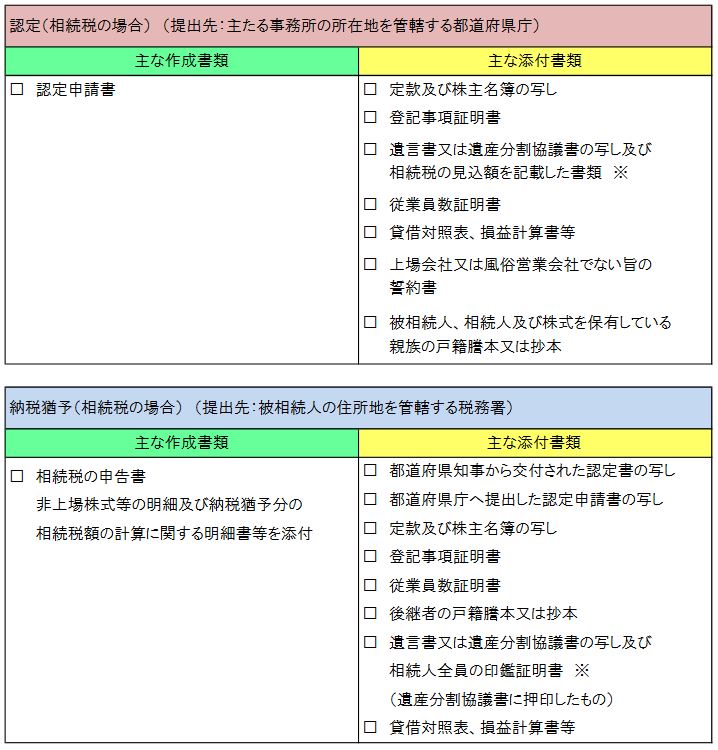

納税を受けるために必要な書類

納税猶予を受けるための主な要件

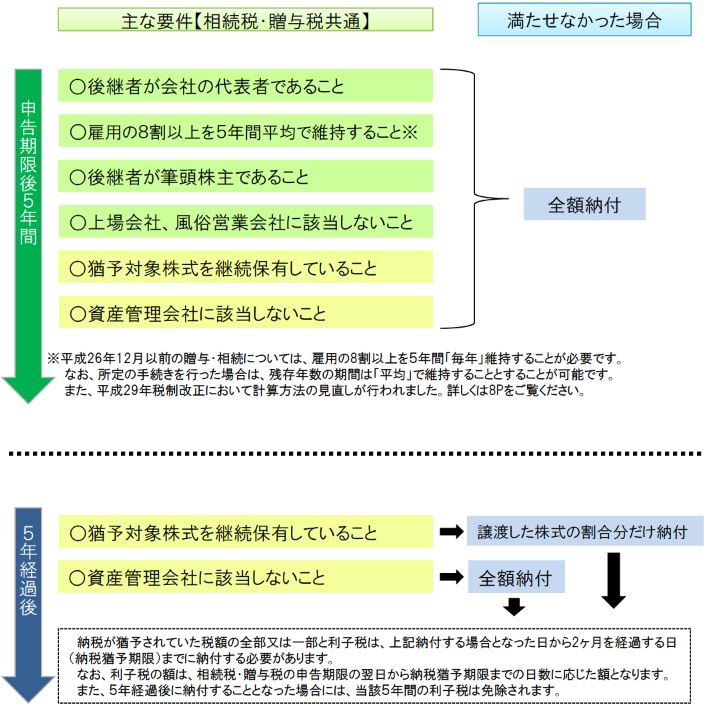

納税猶予を続けるためには、以下の主な要件を満たすことが必要です。満たせなかった場合には、納税猶予税額の全額あるいは一部の納付が必要となります。

納税猶予額が免除となるケース

一定の条件を満たす場合、納税猶予税額が免除されます。

相続制

後継者が死亡した場合

贈与税

贈与者又は後継者が死亡した場合

相続税・贈与税に共通

- 申告期限後5年間において、やむを得ない理由により、後継者が代表権を有しなくなった日以後に、後継者が「猶予継続贈与」を行った場合

- 申告期限後5年経過後に、後継者が「猶予継続贈与」を行った場合

- 申告期限後5年経過後に、会社が破産手続き開始の決定又は特別精算開始の命令等を受けた場合

平成29年度改正における見直し

平成29年度税制改正において、人手不足への対応、生前贈与の促進の観点から、以下のような見直しを行いました。

- 従業員が1人減っても納税猶予が継続

従業員数4人の企業の場合、5年間の平均従業員数が3人以上であれば、雇用要件を満たすようになりました。 - 相続時精算課税制度との併用が可能となり取り消し時のリスクが低減

例えば、贈与税の納税猶予を受けていて、取り消された場合の納税額は、見直し前と見直し後は下記の通り。

見直し前:約1億300万円 → 見直し後:約3,500万円 △6800万円 - 災害や取引先の倒産等が発生した場合の要件緩和

例えば、災害により事業用資産の3割以上が損壊した場合には、雇用要件が免除されます。

ご興味のある方は、お近くの専門家、または下記フォームよりお問い合わせ下さい。

出典URL

http://www.chusho.meti.go.jp/zaimu/shoukei/shoukei_enkatsu_zouyo_souzoku.htm